ПИФы: жизнь в серой зоне или подарок инвестору?

up3r5 31-08-2022, 10:00 368 Инвестиции и рынкиОсновные вопросы российского рынка недвижимости легко можно свести к трем: необходимость «длинных» денег, защищенность инвестиций и оптимизация налогообложения. Застройщики пытаются найти возможности продолжительного кредитования, а инвесторы стараются наиболее выгодно вложить свои средства, не потеряв их на рискованном проекте или многолетнем недострое. В общем, все участники рынка заинтересованы в улучшении процесса. Однако далеко не всегда разработки в этой области оказываются успешными, скорее – наоборот, но, как утверждают специалисты, оптимальную схему инвестирования все-таки найти удалось – это так называемые паевые инвестиционные фонды недвижимости (сокращенно ПИФы).

Как отмечает управляющий директор УК «КОНКОРДИЯ – эссет менеджмент» Андрей Прокофьев, инвестиции в недвижимость всегда привлекали внимание различных инвесторов – как возможность получить высокий доход с достаточно низким риском. Однако, по его словам, доступ на этот рынок затруднен. Ограничениями для этого являются высокая капитолоемкость инвестиций, специфика деятельности на этом рынке, длительный срок инвестиций. ЗПИФ недвижимости как институт коллективных инвестиций позволяет решить все эти проблемы.

Из истории вопроса

Понятие ПИФов в России появилось недавно – в 2001 году, когда Президент РФ подписал Федеральный закон «Об инвестиционных фондах». Согласно этому закону, ПИФ – это обособленный имущественный комплекс без образования юридического лица, объединяющий имущество, переданное в фонд инвесторами (пайщиками фонда), и имущество, полученное в ходе операций с активами фонда. Одним из видов таких фондов являются закрытые инвестиционные фонды. Основное отличие этих фондов заключается в том, что инвесторы не могут в любой момент забрать свои средства (погасить паи), кроме специально оговоренных в законе случаев, что, в свою очередь, обеспечивает долгосрочность инвестиций.

Фонды также различаются по объектам инвестиций: пайщики имеют возможность вкладывать свои деньги в акции, облигации и т.д., могут они также инвестировать и в недвижимость. На пересечении этих двух критериев и находятся ЗПИФН – закрытые паевые инвестиционные фонды недвижимости. Такие фонды в России возникли не сразу после выхода нового федерального закона. Как указывает в своей книге «Как инвестировать в недвижимость» управляющий директор УК «Blackwood Фонды недвижимости» Артем Цогоев, ЗПИФН появились в 2003 году, после того как Федеральная комиссия по ценным бумагам выпустила положение «О составе структуры закрытых паевых фондов.

По словам заместителя генерального директора ООО УК «ОПТ ИНВЕСТ» Алексея Семенова, «с одной стороны ПИФы – это сравнительно новый финансовый инструмент, предназначенный для крупных институциональных инвесторов, с другой стороны – для бурно развивающегося столичного и регионального строительства – это достаточно оперативное привлечение необходимого финансирования».

Все что ни делается, все – с Запада

Было бы ошибочным думать, что ПИФы придумали в России – в западных странах уже давно существуют похожие схемы коллективных инвестиций. Все эксперты сходятся во мнении, что аналогом ПИФов недвижимости являются американские инвестиционные трасты недвижимости – Real Estate Investments Trusts (REITs). Трасты были созданы Конгрессом США в 1960 году для того, чтобы инвестиции в высокодоходную недвижимость стали доступными для мелкого и среднего инвестора, а в 1980-е годы эти институты стали особенно популярны. Стоит отметить, что популярность REITs не стала ошибкой вкладчиков, инвесторы не потеряли свои деньги, а наоборот стабильно получали свою прибыль. «Кризис, разразившийся в США в 2000 году и приведший к стагнации фондового рынка, практически не повлиял на фонды недвижимости. Цены на недвижимость, напротив выросли, позволив инвесторам получить прибыль. Индекс REITs в 2001-2002 годах оказался едва ли не единственным растущим фондовым индексом», - отмечает Андрей Прокофьев.

Существуют похожие инструменты коллективных инвестиций и в Европе. В Германии на рынке коммерческой недвижимости доминируют immobilien funds, в Великобритании – closed-end real estate funds. Как считает Артем Цогоев, «трасты и фонды, инвестирующие в недвижимое имущество, в последние годы стали одними из главных участников рынка недвижимости во всем мире. В самых разных странах законодатели вводят механизмы, аналогичные REITs, или изменяют законы, чтобы создать подобные структуры».

А чем же они хороши?

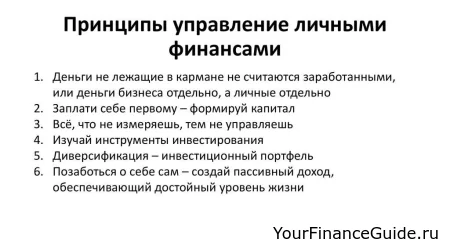

Главной ценностью любого финансового инструмента является его прибыльность. В случае с западными трастами недвижимости немаловажную роль играет тот факт, что для работы этих институтов созданы оптимальные условия налогообложения. «Поскольку фонды недвижимости – коллективные, служащие накоплению многих граждан – на них распространяется режим благоприятного налогообложения, при котором сумма выплаченных дивидендов исключается из налогооблагаемой базы», - отмечает Алексей Семенов.

По свидетельству Артема Цогоева, такая практика существует не только в США, но и в Европе. В европейских странах фонды недвижимости не платят корпоративных налогов: налога на имущество, подоходного налога, а в некоторых странах и НДС. Кроме того, деятельность западных предшественников российских ПИФов направлена не столько на привлечение крупных институциональных инвесторов, способных самостоятельно распорядиться своими средствами, сколько на заботу о «мелких» вкладчиках. Как отмечает Андрей Прокофьев, европейские фонды, работающие с недвижимостью, дают 8-10% годовых и позволяют участвовать в них даже мелким инвесторам с капиталом от 5 тыс. евро.

В общем, любой потенциальный западный инвестор, не обладая крупным капиталом, имеет простую возможность обратиться в любую брокерскую компанию и купить паи фондов или трастов недвижимости, а затем получать стабильный доход.

За управляющей компанией – глаз да глаз

Таким образом, ПИФы недвижимости «на пустом месте» не возникли, а разработчики законодательства в этой области руководствовались многолетним западным опытом фондов и трастов. Однако при создании ПИФов российская действительность внесла свои коррективы, и поэтому в данном случае вряд ли можно говорить о простом копировании западного опыта.

Несмотря на то, что все имущество любого фонда недвижимости является коллективной собственностью пайщиков фонда, на западе управляющая компания, инициировавшая создание траста является полноправным управляющим инвестиционных средств. Представители инвесторов далеко не всегда привлекаются к управлению, а ключевые решения принимают профессиональные менеджеры, из которых инициаторами фонда формируется совет исполнительных директоров. Таким образом, инвестор, купивший паи фонда, в процессе управления своими средствами практически не участвует. Однако управляющая компания заинтересована в прибыли пайщиков, так как от этого зависит ее вознаграждение, указанное в договоре исключительно в виде процента.

В российском законодательстве все несколько иначе: при сохранении «кровной» заинтересованности управляющей компании в росте доходов инвестора за деятельностью УК наблюдают пять инстанций. При создании ПИФа недвижимости управляющая компания по закону обязана заключить договор с регистратором, который будет вести реестр пайщиков фонда; специализированным депозитарием, призванным хранить активы пайщиков и контролировать все сделки ПИФа и перечисления денежных средств; независимым оценщиком для определения стоимости имущества фонда. Кроме того, ежегодные проверки деятельности фонда проводит независимый аудитор, а за всей этой совместной деятельностью наблюдает главный регулятор – Федеральная служба по финансовым рынкам. Таким образом, деятельность фонда становится абсолютно прозрачной и легитимной.

Условно говоря, главным законодательным органом ПИФа, в отличие от его западного прототипа, является собрание пайщиков. На этом собрании решаются все судьбоносные вопросы деятельности фонда, в том числе о возможном изменении правил доверительного управления ПИФом или замене управляющей компании. В голосовании по этим вопросам принимают участие все пайщики фонда, а количество голосов определяется числом паев у инвестора, решение же принимается только большинством, составляющим три четверти от общего количества голосов. Но даже если большинство решило изменить или дополнить правила доверительного управления, то согласно ст. 18 закона «Об инвестиционных фондах» голосовавшие «против» или отсутствовавшие при голосовании имеют право требовать погашения инвестиционных паев.

А про налоги забыли

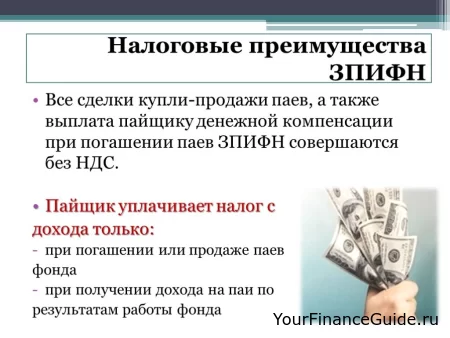

Другим существенным отличием российских ПИФов недвижимости от западных трастов и фондов является система налогообложения, точнее полное отсутствие в российском законодательстве налоговых норм для паевых инвестиционных фондов. Как говорят эксперты, когда писался Налоговый кодекс, никаких ПИФов еще в природе не было, поэтому что делать налоговым органам с имущественным комплексом без образования юридического лица никто не знает.

Следуя букве закона, ПИФ не должен платить ни НДС, ни налог на имущество, ни налог на доход, так как не является субъектом, подлежащим налогообложению. «Тот факт, что ПИФ не является юридическим лицом, означает в частности возможность не уплачивать налог на прибыль, получаемую ЗПИФН в процессе хозяйственной деятельности», - отмечает Артем Цогоев. То есть доходы, получаемые фондом, налогом не облагаются, в результате у управляющей компании есть выбор, определяемый правилами доверительного управления: распределить промежуточную прибыль между пайщиками фонда или реинвестировать эти деньги в новые объекты.

В первом случае налог на доход обязаны выплатить пайщики. В соответствии с Налоговым кодексом ставка для физических лиц составляет 13%, для юридических лиц – 24%, а для лиц, не являющихся налоговыми резидентами России, - 30%. Во втором случае налог на доход не платит никто, и управляющая компания получает очень удобный инструмент преумножения средств инвестора. Подоходный налог или налог на прибыль пайщик, в свою очередь, обязан выплатить только после погашения паев – из разницы между первоначальной и конечной стоимостью пая.

Что касается НДС и налога на имущество, то тут ситуация не столь однозначна. По словам Артема Цогоева, все зависит от выбора инвестора – платить или не платить. Если инвестор решает платить, возникает своеобразная законодательная коллизия, так как остается неясным, кто должен отчислять эти налоги государству – пайщики фонда или управляющая компания. В свою очередь, решение не платить НДС и налог на имущество чревато уголовным преследованием со стороны налоговых органов.

Это иногда доводит ситуацию до абсруда. Так, по словам Артема Цогоева, Управляющая компания «Свиньин и партнеры» решила заплатить НДС и перечислила соответствующую сумму в Минфин, однако министерство отказалось принять деньги, мотивировав свой отказ тем, то ПИФ не является юридическим лицом и потому непонятно, как эти доходы можно оформить. Подтвердить этот анекдот в компании Владимира Свиньина нам не удалось, однако, как нам кажется, история не далека от истины и, во всяком случае, хорошо отражает ситуацию вокруг налогообложения ПИФов.

Как отмечают эксперты, с одной стороны пайщиков привлекает система отложенных выплат налога на прибыль, а с другой стороны несовершенство налогового законодательства отпугивает многих потенциальных инвесторов, ведь неизвестно, сколько продлится такая ситуация, как эти вопросы впоследствии решат законодатели и самое главное – в чью пользу.

ПИФы бывают разные

Льготное налогообложение может заинтересовать не только потенциальных инвесторов, но и уже функционирующую компанию, например владельца торговой сети. В этом случае фирма создает управляющую компанию, затем инициирует создание инвестиционного фонда, становится мажоритарным пайщиком этого фонда и сдает сама себе торговые точки, оптимизируя таким образом налоговые выплаты. Для получения новых объемов финансирования управляющая компания может привлечь миноритарных пайщиков, которые, в свою очередь, получат некоторую долю от сдачи этого объекта. Фонды такого типа обычно называют налогосберегающими ЗПИФН.

Перспективы таких фондов различные эксперты оценивают по-разному. По мнению генерального директора УК «НВК» Салавата Халилова, «данные проекты будут постепенно уходить с рынка и им на смену придут фонды, созданные для целей инвестирования, а не для целей минимизации налогообложения». По словам же Артема Цогоева, «таких проектов будет становиться все больше, так как редкий инвестор не воспользуется реально уменьшить налогооблагаемую базу».

Описанные выше фонды чем-то похожи на популярные на западе так называемые рентные фонды, или по другой терминологии – фонды денежного потока, созданные для получения прибыли на рынке коммерческой недвижимости – прежде всего, от сдачи в аренду офисных площадей. Пайщики фонда вскладчину покупают уже готовый офисный центр, а затем получают не очень высокий, но стабильный доход от арендаторов. Таких ПИФов в России пока немного, но, по мнению Андрея Прокофьева, именно за ними – будущее. «Рентное направление» получит активное развитие уже в ближайшее время. Во-первых, схема работы рентных фондов привлекательна для инвесторов, поскольку дает возможность получать понятный, предсказуемый промежуточный доход по паю. Во-вторых, эта схема инвестирования достаточно понятная и внятная», - считает эксперт.

Но ни первый, ни второй тип ПИФа не дает такой прибыли, как девелоперские фонды, созданные для реализации одного или нескольких проектов, в том числе строительства жилых комплексов, офисных центров и т.д. Управляющая компания выбирает интересный проект, затем заключает инвестиционный контракт. Согласно новому положению о составе и структуре активов ПИФов, инвестконтракты могут входить в состав активов ЗПИФ недвижимости. Таким образом, вначале пайщики фонда получают право аренды земли, владеют проектно-сметной документацией, котлованом, а затем по мере сил строителей становятся собственниками этих зданий. По словам Артема Цогоева, девелоперские фонды более рискованны, чем другие виды ПИФов недвижимости, но и уровень доходности у таких фондов намного выше.

Три богатыря: надежность, прибыльность, ликвидность

Популярность ПИФов недвижимости многие специалисты связывают с нестабильностью фондового рынка. Как отмечает Андрей Прокофьев, «российский фондовый рынок не позволяет обеспечить реальную диверсификацию вложений. Возможности российского рынка «голубых фишек», из которых сформированы портфели большинства российских инвесторов – очень ограничены. Покупка паев ПИФов недвижимости может служить для портфельного инвестора, своего рода, выходом из сложившейся ситуации». Другой традиционный источник дохода инвестора – банковские депозиты – уже давно уступает рынку недвижимости по уровню прибыльности. Кроме того, предусмотренное правилами доверительного управления фондом периодическое распределение прибыли между пайщиками может обеспечить ту же регулярность выплат, что и банки.

Иной и, на первый взгляд, важнейшей проблемой, связанной с деятельностью ПИФов, является низкая ликвидность паев. Пайщик, приобретающий часть закрытого ПИФа, должен быть уверен, что он может в любой момент продать свой пай, а потом, возможно, купить его назад. Однако и эта проблема успешно решается. «Управляющая компания сознательно идет на дополнительные издержки, обеспечивая как внебиржевое, так и биржевое обращение паев. Более того, законодательная база позволяет сегодня пайщикам ПИФН проводить и операции рефинансирования: например, получение кредитов под залог пая», - отмечает Андрей Прокофьев. Например, по данным УК «КОНКОРДИЯ – эссет менеджмент», оборот паев «Первого инвестиционного фонда недвижимости» на ММВБ составил за год примерно $ 1 миллион.

И при всем этом пайщиков надежно защищает закон: ответственность перед владельцами паев несет управляющая компания, «кровно» заинтересованная в прибыльности инвестиций. Согласно закону «Об инвестиционных фондах», в случае если имущества фонда недостаточно для погашения долгов перед пайщиками, средства будут взысканы за счет собственного имущества управляющей компании. По мнению Артема Цогоева, «ЗПИФН является сейчас наиболее легитимной формой коллективного инвестирования в недвижимость, а пайщики фондов более других инвесторов юридически защищены».

Поживем - увидим

ПИФы – инструмент достаточно молодой, но за 2 года со времени возникновения первого ПИФа недвижимости Федеральная служба по финансовым рынкам зарегистрировала правила доверительного управления 49 ЗПИФН – число внушительное. Чуть ли не каждую неделю появляются сведения об организации ПИФа недвижимости, а в настоящий момент, как нам известно, сразу несколько управляющих компаний готовятся зарегистрировать правила управления новыми ПИФами. По словам Андрея Прокофьева, при сохранении таких темпов роста, уже к началу следующего года фонды недвижимости достигнут объема в миллиард долларов.

Как отмечает Артем Цогоев, «если модернизация законодательства будет идти быстрыми темпами, то проблемы создания рынка доступного жилья, развития инфраструктуры городов и т.д. могут быть решены, в том числе, силами ЗПИФН». Не в последнюю очередь это касается налогообложения. По словам Салавата Халилова, «система паевых фондов после установления четких правил в порядке уплаты налогов должна оказаться только в выигрыше: неурегулированные вопросы по налогам ЗПИФов отпугивают потенциальных клиентов и это является для управляющих серьезным препятствием для развития данного инструмента инвестирования».

Однако положительные тенденции, по мнению Андрея Прокофьева, очевидны уже сегодня, в частности, следуя за тенденцией, фонды снижают входной порог для инвестора, уменьшается первоначальная стоимость одного пая. Например, если пай «Первого инвестиционного фонда недвижимости» стоил миллион рублей, то стоимость пая фонда «Конкордия - АВАНТАЖ», сформированного в феврале этого года, составила уже 100 тыс. рублей. Все это, по его словам, способствует привлечению на этот рынок частного непрофессионального инвестора.

Поэтому, как считает Алексей Семенов, «можно только выразить некую надежду на здравый смысл политического руководства, безусловно заинтересованного в стабильном поступательном экономическом развитии страны вообще и рынка финансовых инструментов в частности».

В общем, несмотря на полную неясность в вопросах налогообложения, представители ведущих управляющих компаний оценивают перспективы ПИФов недвижимости как весьма радужные. С одной стороны можно предположить, что дело в их заинтересованности. Но, как ни странно, такого же мнения придерживаются и независимые аналитики. Как отметил руководитель аналитического портала Irn.ru Олег Репченко, «перспективы у ПИФов большие, со временем они станут одним из ведущих инструментов сбора средств на строительство».

Однако, по мнению эксперта, есть два аспекта, омрачающих жизнь паевых инвестиционных фондов. Во-первых, это вопрос законодательного урегулирования, большей прозрачности вкладов. А во-вторых, непросвещенность населения, что такое ПИФы недвижимости. «Граждане хорошо представляют себе, что такое вложить деньги в Сберкассу, но совсем не знают, что такое ПИФы», - считает Олег Репченко. От себя заметим, что за первый аспект мы отвечать не беремся, а вот по второму – сделаем все возможное: затем и пишем.

Комментарии специалистов:

Салават Халилов, генеральный директор УК «НВК»:

ПИФ является наиболее защищенным для клиента инструментом инвестирования. Деятельность управляющей компании ПИФа контролирует регулятор – Федеральная служба по финансовым рынкам, ведение реестра и учет прав пайщиков осуществляет Спецрегистратор фонда, а Спецдепозитарий помимо хранения активов контролирует все сделки с активами паевого фонда и все перечисления денежных средств. Спецдепозитарий и Спецрегистратор паевого фонда являются независимыми от управляющей компании структурами.

Данный институт в России имеет хорошие перспективы при благоприятной политической и экономической ситуации в стране, особенно при снижении доходности по альтернативному для населения инструменту сбережения – депозитам коммерческих банков и при стабильной ситуации на внутреннем валютном рынке. Потенциал для роста рынка коллективных инвестиций в России большой, но этот потенциал будет реализовываться в течение многих лет, учитывая мировую практику и менталитет нашего населения, для которого вопрос инвестирования сейчас стоит далеко не на первом месте. Культура инвестирования у нас только начинает формироваться.

Андрей Прокофьев, управляющий директор УК «КОНКОРДИЯ - эссет менеджмент»:

Сама инфраструктура фонда - по сути являющаяся реализацией на практике идеи защиты прав инвестора – является крайне привлекательной альтернативой прочим формам коллективных инвестиций, поскольку обеспечивает высокую надежность инвестиций. Функции управления, хранения и учета средств фонда разделены между независимыми друг от друга структурами — управляющей компанией, специализированным депозитарием и специализированным регистратором.

За последнее время индустрия коллективных инвестиций заметно выросла, фонды недвижимости продемонстрировали себя как полноценный, активно востребованный инвестиционный инструмент. То есть можно говорить о некоторых «рыночных» гарантиях будущего ПИФов недвижимости. Немаловажно и то, что согласование с законодателями вопроса о правах собственности на недвижимость, высоковероятные изменения в законе о долевом строительстве – все это свидетельствует о тенденциях развития законодательства в области коллективных инвестиций, его детализации. То есть именно конструктивное взаимодействие сегодня управляющих компаний и законодателей позволяет в перспективе прогнозировать стабильность правового поля и дальнейший рост рынка.

Алексей Семенов, заместитель генерального директора ООО УК «ОПТ ИНВЕСТ»:

Поскольку сам по себе прецедент ПИФов имеет некую специфичность, являясь имущественным комплексом без образования юридического лица, то, безусловно, в случае с НДС и налога на имущество необходим конструктивный диалог с Минфином, ФНС, ФСФР для выработки предложений по внесению изменений в налоговое законодательство.

Целью деятельности любого экономического субъекта в современных условиях вероятнее всего является получение прибыли, в случае с ПИФами можно говорить об отложенном характере налогообложения, а целью может быть так же и оперативное финансирование процесса строительства как такового безусловно на взаимовыгодной основе. Вопрос приведения в соответствии нормативных законодательных актов в свете современных условий, в которых ПИФы уже реально существующий факт и привлекательный финансовый инструмент, представляющий альтернативу традиционным инструментам фондового рынка лишь вопрос времени. Но при этом необходима единая позиция Минфина, ФНС и ФСФР по проблематике налогообложения.

Перспективы развития ЗПИФов недвижимости в России безусловно широки в условиях растущего спроса на жилье. С течением времени и вероятнее всего довольно скоро этот механизм станет возможным не только для институциональных инвесторов, но и для широкого круга неквалифицированных инвесторов вследствие понижения уровня вхождения в этот перспективный финансовый инструмент.